¿Cómo votaron las y los diputados de Chiapas la Reforma Hacendaria?

Legisladores de la Cámara de Diputados votaron el pasado jueves la Reforma Hacendaria propuesta por el presidente Enrique Peña Nieto, con la que se pretende recaudar 4 billones 479,954 millones de pesos. El Senado debe avalar lo aprobado previamente en San Lázaro a más tardar el 31 de octubre.

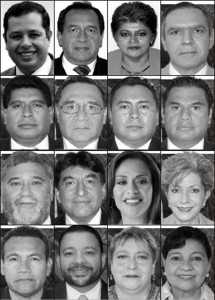

Diputados de Chiapas que aprobaron la Reforma Hacendaria

Del PRI

Pedro Gómez Gómez, distrito 2, de Bochil

Harvey Gutiérrez Álvarez, distrito 4, de Ocosingo

Luis Gómez Gómez, distrito 5, de San Cristóbal de las Casas

Williams Oswaldo Ochoa Gallegos, distrito 6 Tuxtla Gutiérrez

Francisco Grajales Palacios, distrito 7 de Tonalá

Hugo Mauricio Pérez Anzueto, distrito 11 de Huixtla

Simón Valanci Buzuali, de la 3a Circunscripción

Arely Madrid Tovilla, de la 3a Circunscripción

En el caso de Sami David David, se desconoce al parecer pasó lista, pero ya no votó.

Del PVEM

Lourdes Adriana López Moreno, distrito 1, de Palenque

Mario Francisco Guillén Guillén, distrito 8, de Comitán

María del Rosario de Fátima Pariente Gavito, distrito 9, Tuxtla Gutiérrez

Héctor Narcía Álvarez, distrito 10, de Villaflores

Amilcar Augusto Villafuerte, distrito 3 de Las Margaritas

Carlos Octavio Castellanos Mijares, 3a Circunscripción

Martha Edith Vital Vera, 3a Circunscripción

Del Partido de Nueva Alianza (Panal)

Sonia Rincón, 3a Circunscripción

Diputados de Chiapas que rechazaron la Reforma Hacendaria

Partido del Trabajo

Héctor Hugo Roblerto Gordillo

Del Partido Acción Nacional

Juan Jesús Aquino Cano.

De acuerdo al análisis de CNNExpansión, las propuestas de reforma hacendaria y la de seguridad social son:

IVA

- IVA a la enajenación de casa habitación. De aprobarse la iniciativa presentada por el presidente Enrique Peña Nieto, a partir del próximo año las personas que compren un inmueble, renten o paguen hipoteca tendrán que pagar IVA sobre el valor de la vivienda. Ello implica que los hogares de mayores ingresos absorban la mayor parte de la renuncia recaudatoria que implica mantener la exención.

- Se propone eliminar la exención en el IVA a los servicios de educación. Esta medida se plantea considerando que el 39% del gasto corriente monetario en educación de los hogares se concentra en el 10% de los hogares de mayores ingresos, mientras que sólo 1.5% corresponde al 10% de los hogares de menores ingresos.

- Se propone eliminar la exención al servicio de transporte público foráneo de pasajeros. Por otro lado, el trasporte público terrestre de personas, prestado exclusivamente en áreas urbanas, suburbanas o zonas metropolitanas, se estima que debe permanecer exento en todas sus modalidades, incluyendo al servicio ferroviario.

- Se propone limitar la exención a los espectáculos públicos solo al Teatro y Circo y gravar con el IVA a los demás espectáculos, ya que constituyen una fuente de ingresos generalmente patrocinado y, en mayor medida, por consorcios empresariales que dominan el medio del entretenimiento.

- Permitir a las entidades federativas gravar los espectáculos distintos al cine.

- Se plantea aplicar IVA a chicles o gomas de mascar. Para efectos del IVA no deben estar afectos a la tasa del 0% que se aplica en la enajenación de los productos destinados a la alimentación, toda vez que por sus características no son productos que se destinen a dicho fin.

- Con el fin de eliminar el tratamiento de tasa del 0% que prevé la Ley del IVA en la enajenación alimentos procesados para perros, gatos y pequeñas especies, utilizadas como mascotas en el hogar, ya que se trata de alimentos que evidentemente no están destinados al consumo humano y, por otra parte, quienes adquieren estos bienes reflejan capacidad contributiva y, en consecuencia, se trata de manifestaciones de riqueza que deben ser gravadas.

- Se propone gravar las importaciones temporales en la Industria Manufacturera, Maquiladora y de Servicios de Exportación (IMMEX), depósito fiscal automotriz, recinto fiscalizado y recinto fiscalizado estratégico. La Ley del Impuesto al Valor Agregado prevé múltiples exenciones y la aplicación de diferentes tasas, como son la tasa general del 16%; la tasa reducida del 11% aplicable en la región fronteriza, y la tasa del 0% aplicable, entre otros supuestos, a la enajenación de bienes o prestación de servicios, cuando unos y otros se exporten.

- Se propone eliminar el tratamiento de tasa de 0% que prevé la ley en la enajenación de oro, joyería, orfebrería, piezas artísticas u ornamentales y lingotes, cuyo contenido mínimo de dicho material sea del 80%, siempre que su enajenación no se efectúe en ventas al menudeo con el público en general, ya que se considera que la adquisición de estos bienes, aun cuando sea en las etapas previas al consumidor final, debe estar afecta al pago del impuesto como cualquier otra enajenación.

- La propuesta en la reforma hacendaria contempla otorgar a las Sociedades Financieras de Objeto Múltiple (Sofomes) un tratamiento similar al de las otras entidades que integran el sistema financiero, en relación con la exención a los intereses que reciban o paguen; sin embargo, en lo que respecta al cálculo de la proporción de prorrateo de acreditamiento, se les ha dado un tratamiento diferente al resto de tales entidades.

ISR

En el caso del ISR, se ubicará en 32% siempre y cuando el ingreso de las personas físicas sea de 500,000 pesos o más al año. Las personas con ingresos menores a esa cantidad continuarán pagando el 30%.

ELIMINAR IMPUESTOS

En el paquete de iniciativas enviado al Congreso por el Ejecutivo Federal elimina el Impuesto Empresarial de Tasa Única (IETU) y el Impuesto a Depósitos en Efectivo (IDE).

IMPUESTO AL REFRESCO

Se aplicará un Impuesto Especial sobre Producción y Servicios (IEPS) a bebidas azucaradas y combustibles.

CONSOLIDACIÓN FISCAL

En su iniciativa, el presidente Enrique Peña Nieto planteó la necesidad de eliminar el Régimen de Consolidación Fiscal, mecanismo que facilitaba a las empresas la evasión fiscal.

“Los factores (de la consolidación fiscal) debilitan el control y fiscalización sobre las empresas que optan por este régimen. Esta situación da un amplio margen de maniobra para las planeaciones fiscales, facilitando la evasión y la elusión fiscales, disminuyendo la capacidad recaudatoria del sistema.

Por la complejidad de la consolidación fiscal, es evidente que se requiere avanzar en la eliminación de este tipo de esquemas”, indica la iniciativa de la Ley del Impuesto Sobre la Renta.

UTILIDADES EN LA BOLSA

Se prevé también gravar las utilidades que se obtengan en la Bolsa de Valores con un 10% de impuesto.

DEDUCCIÓN DE INVERSIONES

El gobierno federal propuso eliminar la deducción inmediata de impuestos de las inversiones que realicen empresas.

En el caso de personas físicas, el Ejecutivo propone que sólo se pueda deducir el 10% de sus ingresos anuales totales en todos los conceptos que sean deducibles.

Para que sean deducibles estos pagos, sin embargo, los pagos tendrán que hacerse a través del sistema financiero y no hacerlo en efectivo.

VALES DE DESPENSA

Se prevé gravar con ISR a prestaciones como los vales de despensa que se entregan en papel, siendo deducibles únicamente los que se entreguen a través de una tarjeta electrónica.

“Los vales de despensa, en tanto que son una prestación de previsión social a favor de los trabajadores, constituyen un ahorro para quien los recibe, dado que el beneficiario no tendrá que utilizar la parte correspondiente de su salario para adquirir los bienes de consumo de que se trate, pudiendo destinarla a satisfacer otras necesidades o fines.

“Así, la previsión social como gasto estrictamente indispensable de las empresas debe sujetarse a requisitos, modalidades y límites para su deducción, en términos de la Ley del ISR”, dispone la iniciativa presidencial.

CONSUMO EN RESTAURANTES

El Ejecutivo plantea eliminar la posibilidad de deducir el consumo en los restaurantes, pues actualmente personas físicas y morales pueden deducir hasta un 12.5% de su consumo.

PENSIÓN UNIVERSAL

Este esquema garantizará a nivel constitucional que todos los mexicanos tengan un ingreso mínimo para cubrir sus gastos básicos de manutención durante su vejez.

Se podrán beneficiar los residentes en el país mayores de 65 años que tengan un ingreso mensual igual o inferior a 15 salarios mínimos que no reciban actualmente una pensión contributiva, y que a partir de la entrada en vigor de la Ley no se pensionen bajo un régimen de reparto del IMSS, del ISSSTE o de las entidades paraestatales.

Para conservar el derecho a recibir el pago de la Pensión Universal, los beneficiarios deberán atender los esquemas de prevención en materia de salud.

SEGURO DE DESEMPLEO

De aprobarse la reforma hacendaria se garantizaría a nivel constitucional el acceso de los trabajadores a un Seguro de Desempleo.

Este programa permitiría el acceso a la prestación a todos aquellos desempleados del sector formal independientemente de la situación que haya originado el desempleo, otorgando un piso de beneficio equivalente un mes de salario mínimo hasta por seis meses.

Su financiamiento se hará a través de contribuciones patronales ligadas al empleo formal depositadas en cuentas individuales de uso múltiple denominadas subcuentas mixtas, y a un fondo de reparto denominado fondo solidario.

«El Seguro será reforzado con aportaciones del Estado. El Estado ofrecerá al desempleado programas de capacitación, orientación e intermediación laboral, para reincorporarse a un empleo», señala el Gobierno.

Ya llegará Pedro Gómez Gómez por El Bosque…